“中国股权投资市场指数”重磅发布,树立一级市场风向标!

我国股权投资市场自1992年萌芽以来,至今已走过了27个年头。

2019年8月28日,2019年广东金融高新区资本市场发展大会在广东金融高新区隆重举行。会上,千灯湖创投小镇重磅发布“中国股权投资市场综合指数”、“中国VC/PE100指数”,旨在反应我国股权投资市场发展趋势,树立行业风向标!清科研究中心作为数据支持和指标体系设计研究团队,对指数进行了解读。

中国股权投资市场全国性指数发布

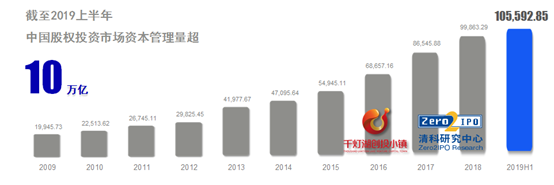

我国股权投资市场自1992年萌芽以来,至今已走过了27个年头,企业营商环境和股权投资市场监管体系不断完善,市场规模和活跃度稳步提升。截至2019年上半年,市场累计管理基金规模超过10万亿,在中国证券投资基金业协会登记的私募股权、创业投资和私募资产配置类管理人超过1.4万家,我国股权投资市场已成为中国资本市场不可或缺的一部分。根据清科研究中心数据,这20多年来,活跃在中国股权投资市场的投资机构已投资支持了超过5万家创业企业,其中,仅2018年发生的投资案例数就超过1万起,涉及资金规模超过1万亿。股权投资市场在支持国家创新战略、实体经济改革上贡献突出,重点支持IT、互联网、生物医疗等战略新兴领域。2018年,中国股权投资市场共有5,250起科技创新领域[1]投资,占据所有投资案例数的半壁江山。

一直以来,股权投资市场缺乏直观反映市场动态的全国性指数,市场参与者对于行业大势难以把握。本次发布的“中国股权投资市场综合指数”、“中国VC/PE100指数”,是一项创新性的研究和开拓性的尝试,从全面、客观、专业的角度出发,将持续、真实地反应我国股权投资市场的发展状况,填补市场空白,树立一级市场行业标杆。

1. 分析历史发展阶段,合理选择指数基期

中国股权投资市场自1992年萌芽以来,大致分为三个发展阶段,1992年,创业投资在我国萌芽,直至2008年,股权投资市场参与者以外资机构、美元基金为主;2009年,创业板正式推出,随后本土机构得到发展,人民币基金投资活跃度稳步提升,中国股权投资市场正式起步;2015年,“大众创业、万众创新”和“供给侧结构性改革”正式实施,市场环境不断改善,中国股权投资市场进入发展期,市场规模得以迅速增长。同时,2015年是我国经济发展“五年规划”承上启下的重要一年,也是股权投资市场发展的新起点。因此,我们选择2015年第一季度作为指数基期,在此基础上对近五年来的各季度数据进行追踪统计,形成股权投资市场指数。

2. 双指数交叉验证,一二级指标综合考量

本次发布的指数包含“中国股权投资市场综合指数”和“中国VC/PE100指数”两个分指数,“综合指数”意在全面反映市场整体发展变化趋势;而“VC/PE100指数”则从机构角度出发,收集了全国100家活跃机构数据,以期反映头部机构的市场表现。同时,每个指数由一级和二级指标构成、权重分布经过研究团队反复推敲、验证,充分考虑了全面性、合理性和数据的可获得性,以期达到交叉验证的效果。

3. 一手数据与官方数据结合,确保数据可靠

本次指数有关中国股权投资市场募资、投资和退出的数据来源于清科私募通数据库,汇集了清科研究中心一手调研数据。同时,指数还引用并参考了国家统计局、国家市场监督管理局、中国人民银行、中国证券投资基金业协会等官方渠道发布的数据和信息,保证了数据来源的多元化和数据质量的可靠性、权威性。

4. 按季度定期发布,按年度更新调整

“中国股权投资市场综合指数”、“中国VC/PE100指数”未来将以季度发布的频率定期更新,并在每年年底对季度数据进行调整,有利于及时有效地反映市场动态,展现市场发展趋势,降低一级市场信息传递的滞后性,为市场参与者和行业监管者提供定期可参考的指标体系。

中国股权投资市场综合指数:一级市场的“上证指数”

中国股权投资市场指数的发布,意味着近三十年发展的中国股权投资市场终于有了反映全市场动态全貌的指数,有利于维护和促进我国一级市场的健康发展。

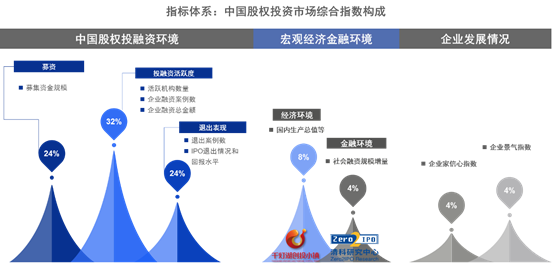

综合指数指标体系

中国股权投资市场指数从中国股权市场投融资情况、宏观经济金融环境及企业发展情况三个角度出发,通过衡量宏观经济金融环境(12%)、企业发展情况(8%)、股权市场基金募资情况(24%)、企业投融资活跃度(32%)、基金退出表现(24%)等二级指标,得出我国股权投资市场综合指数。值得注意的是,指标体系在充分挖掘股权投资市场募、投、退数据的基础上,创新性地加入了对宏观环境和企业发展情况的考量,将全国GDP数据、新增企业数据、社会融资规模增量、企业景气指数和企业家信心指数纳入到体系中,体现了指数的全面性和科学性。

综合指数解读

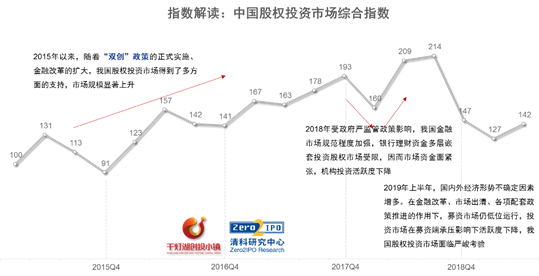

中国股权投资综合指数显示,2015-2017年,我国股权投资市场活跃度稳步提升。随着“双创”政策的正式实施、金融改革的扩大,我国股权投资市场得到了多方面的支持,国内优质资产不断涌现,国资、民营机构以及大量产业资本纷纷入局,市场规模显著增长。我国股权投资市场管理资本量从2015年的5.5万亿上涨到2017年的8.7万亿。

2018年,国内外经济形势发生变化,中国股权投资市场也进入调整期,局部市场呈现出“过山车”式发展态势。募资方面,受“资管新规”影响,市场募资同比下降25.6%;投资方面,2018年中国股权投资市场先升后降,第二、三季度,蚂蚁金服、京东金融、旷视科技等大额企业融资案例推高市场投资总额,但2018年整年投资案例数和投资金额双双下降,资金端的收缩和项目的高估值降低了机构的投资热情;退出方面,美团点评、小米等大体量科技公司相继上市,被投企业IPO退出活跃,但整体退出数量降低。在募资、投资、退出的多方数据波动下,2018年第四季度综合指数降至146.51,与2016年指数基本持平,市场回归理性。

2019年上半年,全国经济平稳运行,但国内外经济形势依然严峻,不确定因素增多,经济面临下行压力。股权投资市场也同样进入新的发展阶段,私募投资基金备案规则推出、证监会、中基协组织私募基金清查,我国金融市场进一步规范,在金融改革、市场出清、各项配套政策推进的作用下,募资市场仍在低位运行,投资市场受募资端承压影响,活跃度明显下降,市场面临严峻考验。截至目前数据显示,中国股权投资市场2019年第二季度的市场综合指数为142.45,环比上涨12.2%,但整体水平较2018年继续下降。

中国VC/PE100指数:一级市场的“沪深300”

与“沪深300”类似,中国VC/PE100指数反映的是我国股权投资市场上投资活跃度高、市场影响力大、综合实力较强的100家机构的整体表现,展现了市场头部机构发展的真实情况,与市场综合指数形成呼应。

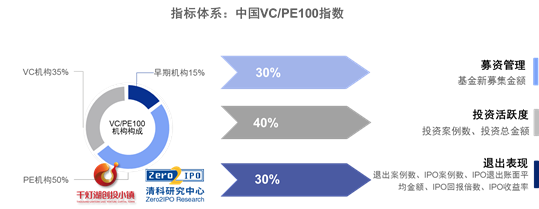

VC/PE100指数指标体系

通过衡量VC/PE机构在每年度的募资、投资、管理、退出等数据,同时考虑到目前的市场结构,我们选取了活跃在中国股权投资市场上综合实力较强的100家头部机构,包括早期投资机构15家、VC投资机构35家、PE投资机构50家,并按年度对这100家指数成分机构进行动态调整,每季度对这100家机构的募资水平(30%)、投资活跃度(40%)、退出表现(30%)三个维度的数据进行统计分析,形成中国VC/PE100指数。

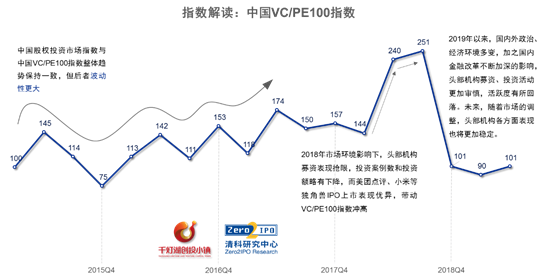

VC/PE100指数解读

中国VC/PE100指数与中国股权投资指数在整体趋势上保持一致,呈现出波段性上涨的特点。2015-2017年,VC/PE100指数成分机构募资金额增长超过50%,投资金额增长超20%,被投企业IPO数量超一倍。2018年,受市场环境的影响,头部机构募资表现抢眼,投资案例数和投资额略有下降,被投企业IPO活跃,带动VC/PE100指数冲高。2018年第三季度,VC/PE100指数升高至250.79,高于市场整体水平,头部机构募、投、退均表现抢眼。随后,在全球局势多变、国内经济改革的背景下,头部机构的发展也受到影响,活跃度有所降低,指数也相应回落。

与市场综合指数相比,VC/PE100指数的波动性略大,存在放大效应,与“沪深300”指数效果一致。一方面,中国VC/PE100指数中的头部机构的募资活动浮动明显,一级市场机构的募资具有周期性,头部机构在募资时单支基金规模较大,募资频次略低,季度之间的数值差异大,进而导致指数波动性强。另一方面,中国股权投资市场尚处于发展阶段,头部机构的地位仍未稳固,头部机构的市场表现差异性仍较显著。

结合中国股权投资综合指数和中国VC/PE100指数来看,股权投资市场已进入调整阶段,预计未来一级市场投融资活动将回归理性,以更加健康有序的姿态良性发展,助力实体经济改革、加速战略新兴产业创新。

gkzb@hotmail.com

gkzb@hotmail.com www.gkzbgroup.com

www.gkzbgroup.com 厦门市思明区鹭江街道96号钻石海岸B栋30层

厦门市思明区鹭江街道96号钻石海岸B栋30层