管清友:2019下半年,中国经济的5个重大变化

无论是今年下半年还是未来相当长的一段时间里面,投资的机会、投资的方式相对比较简单,就是买好东西,买硬核资产,不要买坏东西。

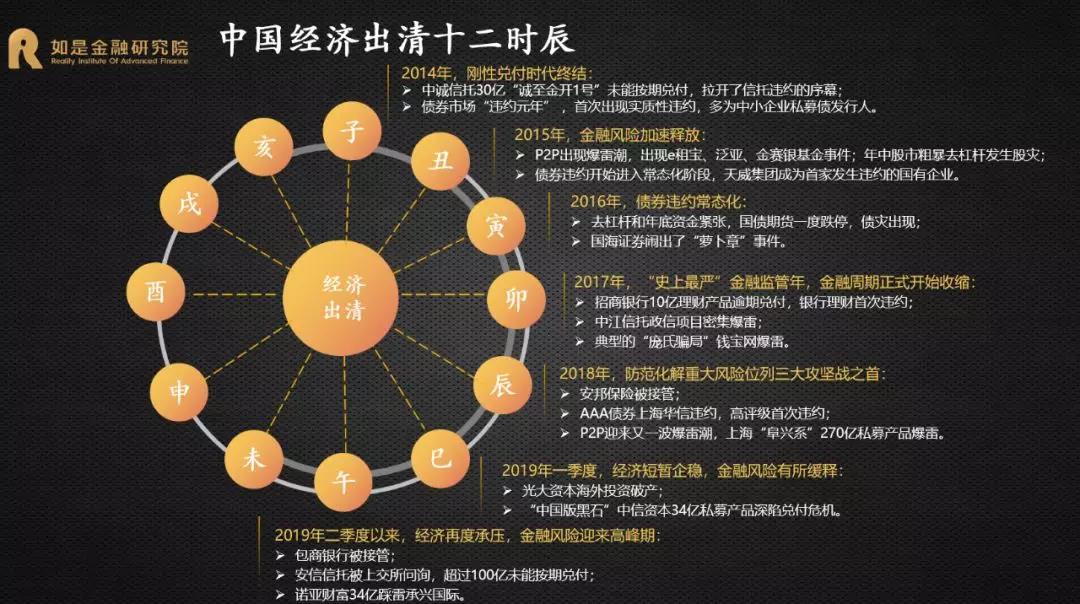

2014年提出打破刚兑是个前奏,从2016年中政治局会议第一次提出“抑制资产泡沫”开始,我们正在经历一场史无前例的金融大出清。如果用十二时辰来描述这场出清,也许现在我们正处于午时,就是上午11点到下午1点这个时间,这是一天的中间点,也是一天里最热的时刻。从P2P到财富公司,从信托频繁逾期再到债券打破刚兑,再从部分券商踩雷到安邦被接管,直到今年包商银行被接管,挤泡沫正在一步步走向高潮。

庆幸的是,这场金融大出清已经过半,我们还没有失守系统性风险的底线,所以我们还有时间可以在这里一起讨论。总的来说,中国经济依然有很多好牌可以打,我们虽然做好了最坏的准备,但依然可以去争取最好的结果。下面将从宏观经济、金融形势、金融出清、资本市场和资产配置五个维度进行详细说明。

01、资产的收缩:

宏观经济本质上是资产的集合

过去宏观经济不太受重视,但最近几年我明显地感受到大家特别重视了,因为宏观环境真的变了。这几年我们的企业出现一些问题,过去成功的经验成为了现在失败的教训。就像查理·芒格所说,宏观是我们必须要接受的,而微观才是我们能有所作为的。在宏观周期的力量面前,每个人都很渺小,只能被动接受。如果对周期缺乏清醒的认识,微观上再怎么努力也很容易变成徒劳。

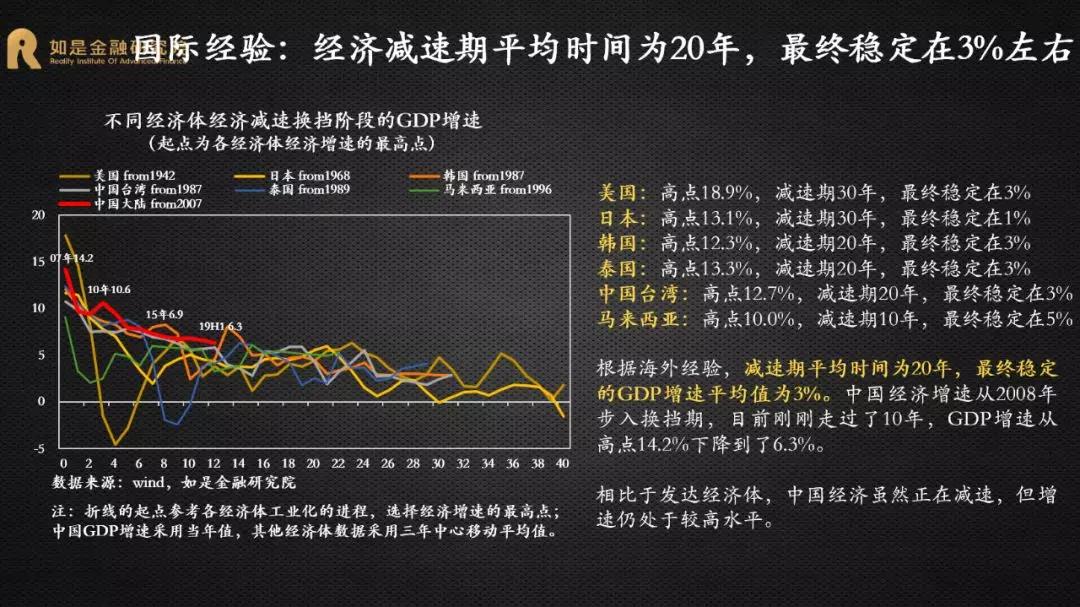

站在拐点上,必须首先看清楚长周期的变化。从全球的经验来看,高速增长的经济体普遍经历了减速的过程,这是一个自然规律,不以个人意志为转移,就像汽车高速跑了很久以后总要慢慢减速,慢慢降温。从美国、日本、韩国、泰国、中国台湾、马来西亚等国家或地区的发展历程来看,全球经济减速期平均时间为20年,最终稳定在3%左右。如果说中国经济增速从2008年步入换挡期,目前刚刚走过了10年,GDP增速从高点14.2%下降到了6.3%,也就是说,还有至少10年左右的减速期。

虽然中国有些不一样, 土地、人口、资本、技术等要素市场化还没完成,在集体经营性建设用地入市、打破城乡二元结构、推进资本市场化、技术创新的过程中等要素红利正在不断释放,经济增速不会骤降至3%。但中国也不可能例外,增长自然减速、经济持续承压是大势所趋。短期之内经济下行的压力还是比较大的。2019年二季度经济增速已经创下了2009年二季度以来新低,也是自1992年开始有季度记录以来,经济增速最慢的一次。而且实践证明近十年三轮货币宽松刺激后的效果越来越弱,反应越来越迟钝,“央行也不是药神”,不能再想过去一样寄希望给宽松的货币政策。因为这次可能真不一样。

过去10年里面,经历过2009、2012、2014这三轮宽松,很多企业由于不能够审时度势,在宽松政策之下反而成了炮灰。2009年4万亿,很多企业开足马力增加产能,最后自己变成了过剩产能,在去产能的过程中被清理掉了。2012、2014年两轮大宽松,金融泡沫化,很多企业觉得融资太容易了,资金太便宜了,钱太好借了,借来了很多钱,然后投出去了、花出去了,花到不该放的地方,投到不该投的地方。

最后由于高杠杆、有的破产、有的失去控制权、有的爆雷,“跑路”算是比较好的结局了。这三轮大宽松的结果提示我们,要对宏观政策有一个正确的认识,在宏观政策变化的同时踩准节奏,或者要保持一个平常心。在经济增速换挡的大背景下,比较确定的是经济出清已经进入下半场,还在继续。

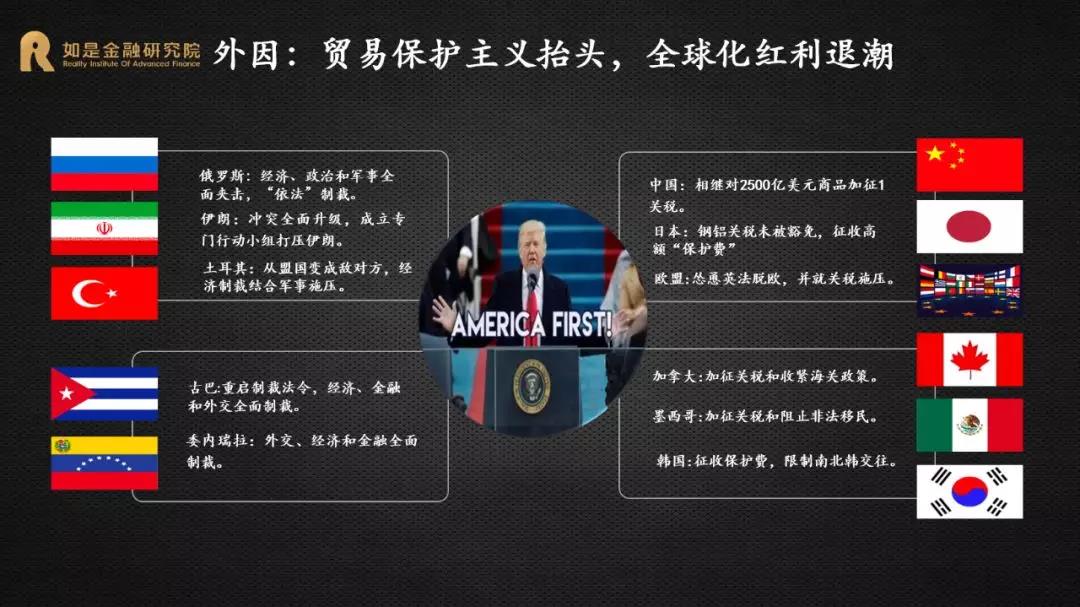

第一个是对外部门出清,经常项目顺差收窄,服务贸易逆差扩大。这几乎是一个确定性的趋势,也是中国经济转型中必然遇到的一个问题。近年来,贸易结构发生了很大的变化,出口导向型经济难以为继。外因是贸易保护主义抬头,加征关税成为常态,出口必然会受到冲击。贸易摩擦是长期持久的事,而且是难以改变的。内因是中国正在从一个储蓄大国向消费大国转变,进口需求不断提升,尤其是服务贸易逆差在不断扩大。同时劳动力成本上升,出口竞争力下降,大量产业向外转移,货物顺差接近天花板。结果是货物顺差逐年递减,服务逆差逐年递增,贸易顺差正在消逝。

第二个是政府部门出清,“开正门、堵歪门”,地方政府扩张缺乏抓手。2014年,43号文和新预算法出台后,政府融资方式全面重构。地方政府可以发债,但预算内额度十分有限。地方平台融资功能被剥离,表外违规融资受限。2015年万亿PPP、政府购买服务和政府产业基金兴起,政府投资上演了最后的疯狂,基建同比增速超过20%,成为助推高杠杆的主要原因。但好景不长,随着规范政府融资力度层层升级,PPP陷入沉寂、政府购买严控预算、政府产业基金近乎腰斩。地方政府融资被限制后,基建增速出现断崖式下跌,2018年最低只有 3.3%。结果很多相应的产业环节、相应的机构都会受到影响,因为很多政府的生意现在没法做了。

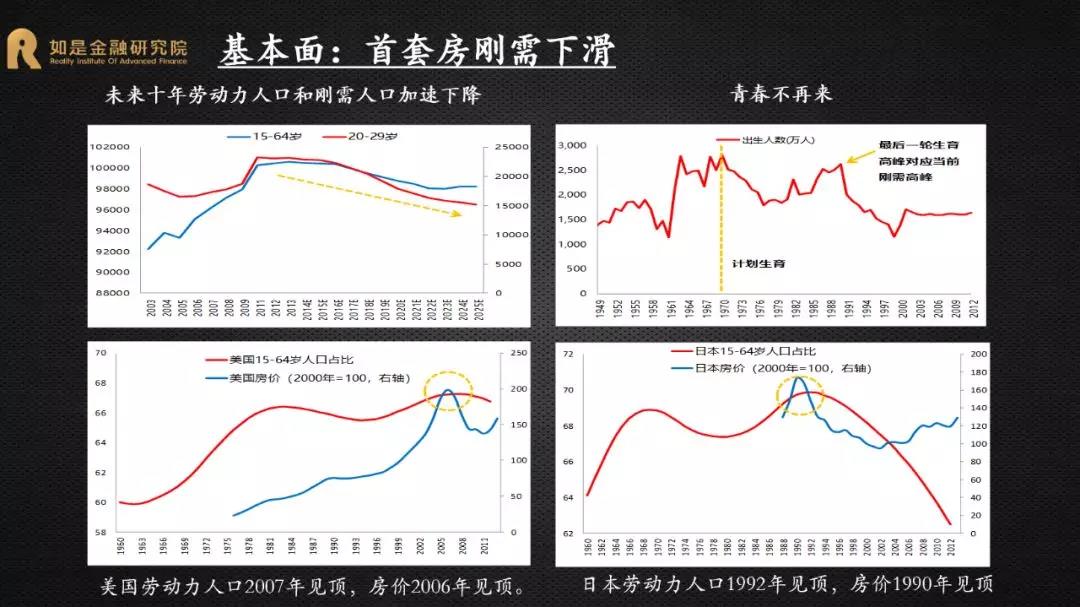

第三个是家庭部门出清,人口红利出现拐点,房地产进入白银时代。家庭部门加杠杆是房地产行业火爆的重要推手,尤其是近几年,大家明显感觉到家庭杠杆明显提高了,催生了一波房地产牛市,房价大涨。但现在无论是从基本面还是政策面来看,房地产总量扩张的黄金时代都结束了,进入存量盘整的白银时代。

从基本面看,由于高中毕业生数量和婚姻登记人数等刚需人口加速下滑,劳动力人口出现拐点,参考美国和日本经验,美国劳动力人口2007年见顶,房价2006年见顶,日本劳动力人口1992年见顶,房价1990年见顶,购房主力军的减少会导致首套房刚需趋势性下降,后地产周期刚刚开始。

从政策面看,2019年房地产主基调仍然是“房住不炒”,把房地产作为一个金融风险问题,坚决打击投机性需求,抑制房价过快上涨。在严厉的调控政策影响下,很多能加杠杆的家庭加不了,有能力买房的没有资格买。而且本轮房地产调控的节奏和以往确实不一样,以往是紧两年,松三年。但这一轮整个调控政策从2016年以来,至少到现在看没有放松的迹象,不能再用过去的周期眼光看待房地产市场。

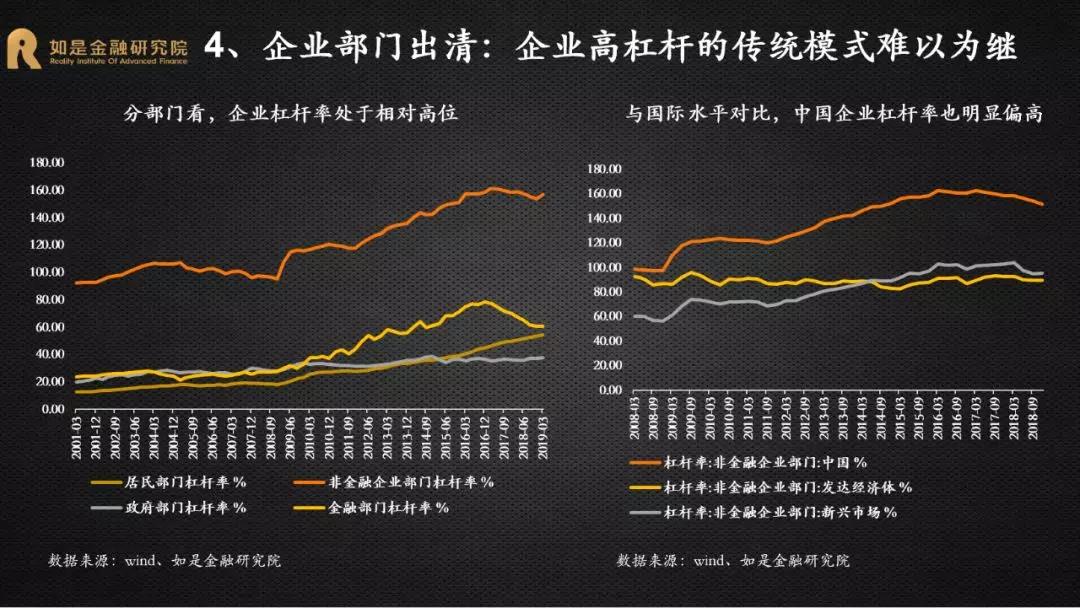

第四个是企业部门出清,高杠杆模式难以为继,去杠杆仍在进行中。分部门看,非金融企业杠杆率超过150%,远高于金融部门的60.64%、居民部门的53.20%和政府部门的36.95%,与国际水平相比,也明显处于相对高位,去杠杆任重而道远。

降杠杆是很多企业的必然归宿,以房地产行业为例,中国内地房地产行业上市公司平均杠杆率在80%左右,香港地区房企负债率要低很多,基本上在20%-30%之间,最低的只有10%多一点,最高的只有40%左右。后来我请教过香港地产开发企业的老板,他说香港地区杠杆率低有两个原因,第一个是监管严,第二个是香港地产企业吃过亏的,经历过剧烈的资产价格的波动,比如说1997年亚洲金融危机的时候,香港很多房地产企业破产。在经济增速放缓、监管趋严的过程中,整体包含房地产在内的中国企业杠杆率都要慢慢往下降,一般的开发商也要将负债率的底线控制在50%-60%左右,企业部门出清还在延续。

同时我们还面临一个新的挑战,现在剔除金融企业后的全部A股上市公司,净利润增速为负,整个ROE水平也开始下降,这是一个非常严重的问题,所以无论是做企业,还是做二级市场投资,都面临比较大的挑战。从上面的分析可知,参考国际经验和中国实际,中国经济增长大概率还会处在减速期,整体上波动向下,资产端泡沫退潮,资产供给快速收缩,整体收益情况恐怕不会太乐观,配置难度加大。

02、资金的退潮:

政策层已经摒弃大水漫灌

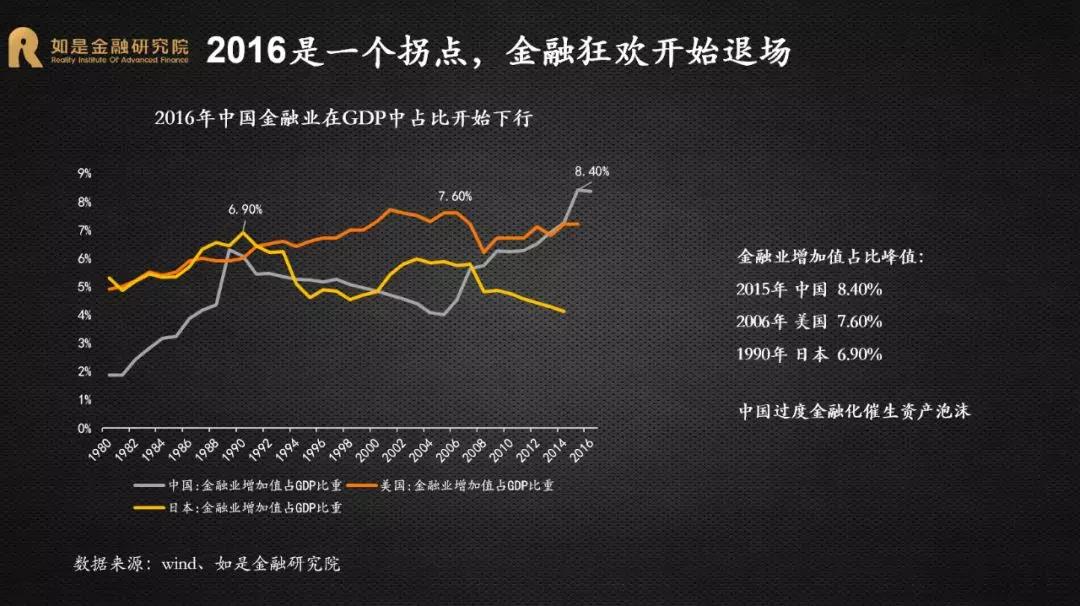

除了资产端实体部门的出清外,资金端金融部门的出清也一直在进行中。2016年是一个拐点,中国金融业增加值在GDP中占比开始下降,最高的时候达到了8.35%,比美国金融危机发生和日本资产泡沫破灭时都还要高。主要是中国在过去几年由于货币宽松和监管漏洞,产生了一个又一个巨大的金融泡沫。当宽松难以为继时,泡沫就会破裂,2015年的股灾、2016年的债灾、2017年后大量企业破产、债券违约以及连环的金融风险都是活生生的例子。

伴随着这轮宽松的结束,金融部门开始出清。政策面开始收紧,流动性基本面也开始收紧,融资比以前更难。同样一个独角兽企业在2015、2016年的时候估值可能100亿,但现在可能只有70亿了,而且还很难拿到投资,这就是资金退潮的影响,在为过去10年的大宽松买单。

尤其从2016年以来,大家切实感受到金融环境紧了,融资难了,融资贵了。过去是资金找项目,现在是项目找资金,过去是资本的全面开花,泡沫化,现在是同步收缩。如果一些企业和投资者能在2017年年初,或者再晚一点,在2017年上半年能够意识到这种变化的话,现在也不至于陷入如此尴尬的境地,这是我的切身体会。

未来货币政策的取向一定是“正常化”,新常态也是非常态。三十年前日本的教训就是逆周期调节力度不能过猛,货币政策是艺术不是技术,不是算出来的。尽管全球各国货币政策退出非常困难,道理很简单,吸毒上瘾不容易戒,金融机构对于宽松政策的依赖性越来越强。但是有病得治,药吃多了,副作用特别大。如果再出现2009、2012、2014年那样大规模的货币宽松,过去几年资产泡沫、社会阶层的分化、企业的高杠杆将会再重演一遍,杀伤力更强。

货币当局已经对这个问题有比较清楚的认识,不能让经济增速滑落太快,对于经济的自然减速确实要慢慢适应,不再一味寄希望于货币宽松来刺激经济。所以,虽然货币政策出现了明显的微调,逆周期调节力度不断加大,2018年4次降准,2019年至今3次降准,做了一些政策的对冲,但坚决不会再搞“大水漫灌”,所以我们看到货币政策十分克制,资金面相对谨慎。

近期全球央行画风突变,印度、澳大利亚、新西兰等几十家央行降息,美联储年内已降息2次,十年来首次重启回购操作,欧央行“降息+重启QE”组合拳再度来袭,新一轮宽松再度来袭。全球宽松会给中国货币政策带来更多腾挪的空间,但考虑到猪周期进入上行阶段、国际油价反弹,通胀预期越来越强烈,会对中国货币政策宽松形成一定的制约,很难再出现大规模宽松,央行谨慎推出“改革式降息”,并将地产隔离在降息之外。而且随着大央行回归,金融监管从分业再到统一,监管套利空间大幅缩小。过去10年的资产泡沫很重要的原因是出现了巨大的监管漏洞。

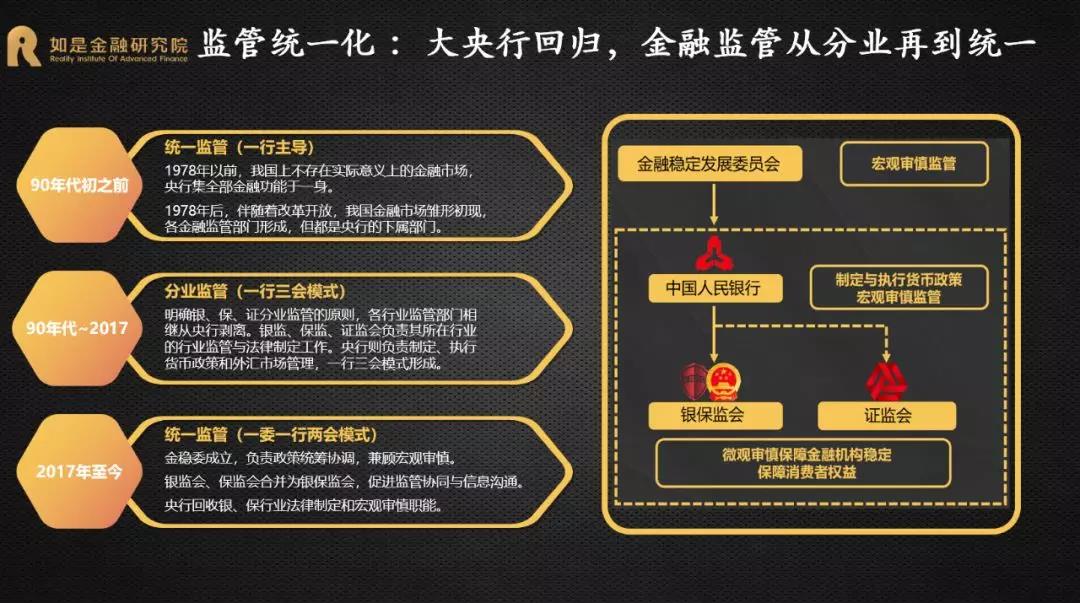

第一,中央监管机构之间不协调。这也是2015年发生股灾的重要原因,伞型信托本属于证券信托产品, 涉及跨部门监管,初期信息不通,统计标准不一样,银监会和证监会监管不到位,待风险积累后,证监会粗暴强硬监管,甚至有券商强行拔线进行清理,结果出现踩踏效应,触发股灾。

第二,中央监管机构和地方监管机构目标冲突。因为中央监管机构和地方监管机构博弈,很多地方机构挂上了金融监管局的牌子,这两者之间的冲突导致很多的新金融业态发展起来,如各种交易所、各种P2P平台初期几乎无监管,缺乏有序的引导和规范,最后乱象丛生,一发而不可收拾。

2017年金融稳定发展委员会成立后,大央行回归,协调货币政策与金融监管,从分业再到统一,开启监管统一化新时代。这样新的监管架构形成以后,开始打破刚兑、禁止资金池、严控杠杆、规范并购重组、消除多层嵌套和通道等,很难再看到过去几年出现的金融乱象。

对于投资者,最重要的影响就是刚性兑付被打破,过去无论是银行还是非银行金融机构,都在扮演着“银行”的角色,中介机构对资金方承诺刚兑,激起了资产方的融资冲动,表面上看,短期资金方获得了稳定的收益,资产方的融资需求得到极大满足,中介机构赚取了利差,但这种“庞氏金融”不可持续,尤其是在资金退潮期,一旦难以为继,累积的隐性债务就会加速暴露,导致债务违约引爆金融风险。

这几年刚性兑付正在逐步被打破,有利于形成一个比较市场化的资产价格,让投资者意识到投资有风险,高收益对应高风险,投资也变得越来越专业,越来越谨慎,投资不是谁都能做的,也不是谁都能做好的。其实中国的投资者里还是股民最善良、勤劳、勇敢、好赌、愿赌服输,很少看到中国股民到北京金融街拉横幅,要向中国股民致敬。

03、出清在午时:

金融爆雷的高潮已经到来

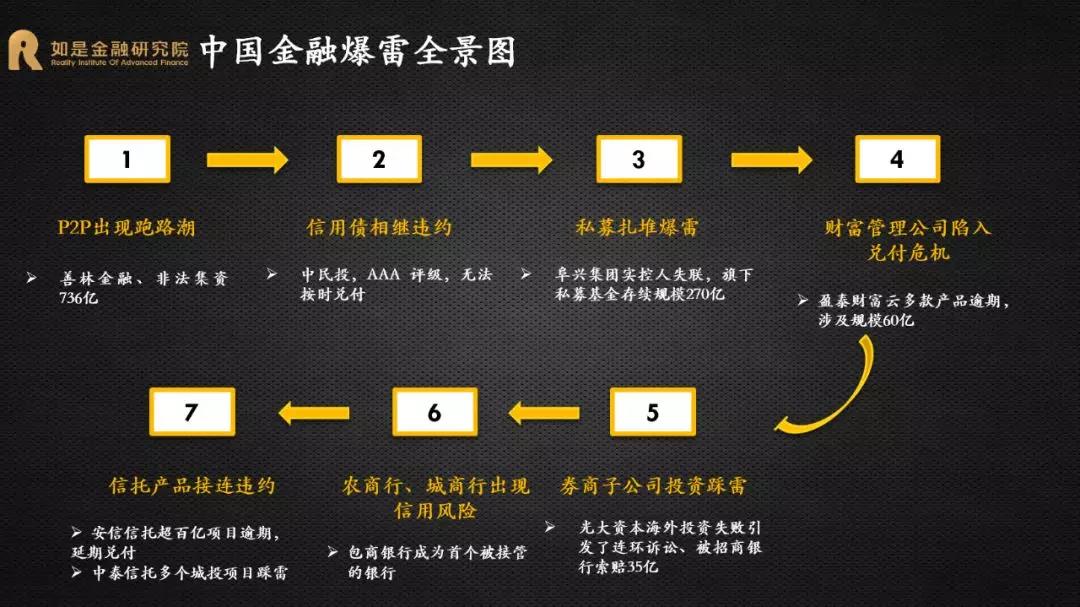

随着资产端泡沫的退潮,资金端狂欢的结束,且在经济下行周期内,资产端收益比资金端的成本下降地更快,使得金融风险迎来高峰期,金融出清时代已然到来,整个金融投资市场都不太平静,风险加速释放。下面带大家回顾一下最近几年这一轮金融出清的历程,通过一个中国金融爆雷全景图,看看我们站在金融出清的哪个阶段。

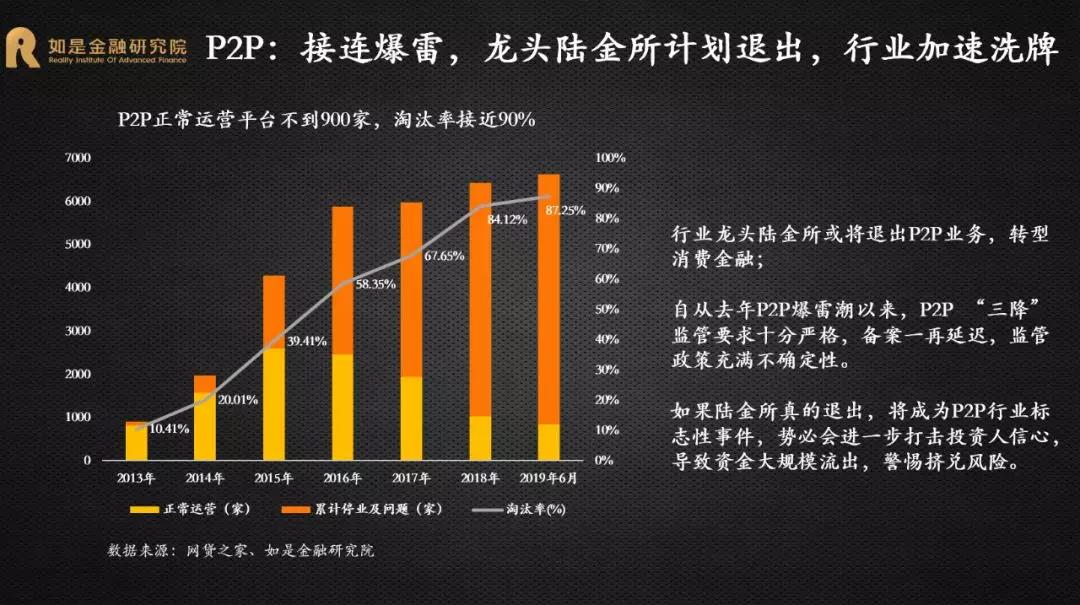

P2P:接连爆雷,龙头陆金所计划退出,行业加速洗牌。P2P应该算是最早开始出清的,经过2015年和2018年以来的这两波爆雷,现在正常运营的P2P平台不到900家,淘汰率接近90%。尤其是去年P2P爆雷潮以来,P2P “三降”监管要求十分严格,备案一再延迟,监管政策充满不确定性。近期龙头陆金所宣称或将退出P2P业务,转型消费金融,如果陆金所真的退出,将成为P2P行业标志性事件,势必会进一步打击投资人信心,导致资金大规模流出,警惕挤兑风险。经过这轮洗牌,P2P行业还会有,作为主流金融服务机构的补充存在,但是剩下的、“活下去”的不会太多。

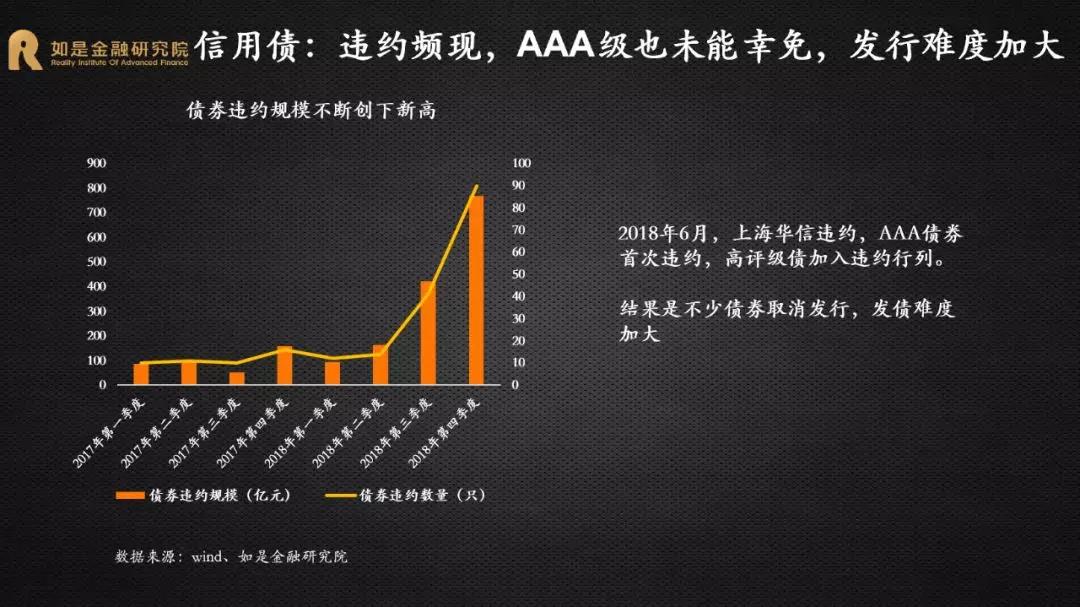

信用债:违约频现,AAA级也未能幸免,发行难度加大。在破刚兑的背景下,2018年信用债违约债券数量、违约债券余额和新增违约主体数量创下历史新高,信用违约走向常态化。尤其是2018年6月,上海华信违约,AAA债券首次违约,高评级债加入违约行列,结果是不少债券取消发行,发债难度加大。

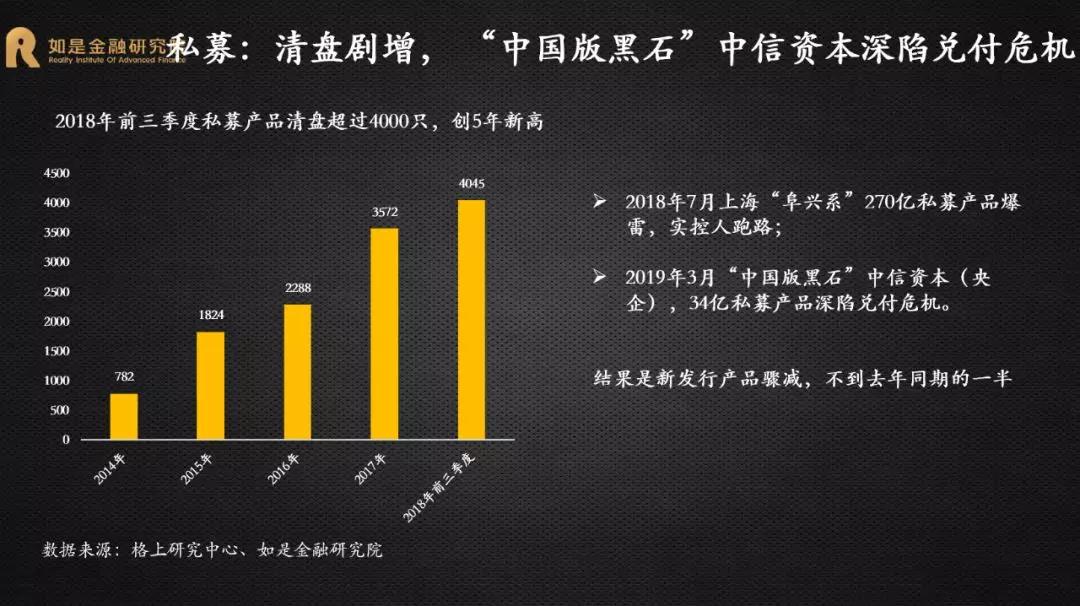

私募:清盘剧增,“中国版黑石”中信资本深陷兑付危机。2018年股市一度下探2400点,继2016年熔断之后再创新低,私募基金业绩十分惨淡,清盘数量创5年新高,前三季度就超过4000只,不少明星基金经理也在此“失手”,过去我们觉得不可能出现问题的机构也开始出现问题,甚至头部机构也出现问题,2019年3月“中国版黑石”中信资本34亿私募产品深陷兑付危机,央企也不能幸免,出清过程非常惨烈。

财富管理公司:不太平静,龙头诺亚财富34亿踩雷。最近大家也看到了,诺亚财富踩雷事件传得沸沸扬扬,中国财富管理行业面临从未前所未有的大变局。其实财富管理是一个非常有前景的行业,对接资产端和资金端,本来是完全第三方,能够提供独立的理财顾问活动,但中国的财富管理和美国不太一样,比较初级,缺乏专业人才,大部分扮演了产品代销的角色,刚兑思维十分普遍,风控能力十分薄弱,正面临着转型之痛。

券商及其子公司:爆雷潮开启,光大资本海外投资破产。券商及其子公司也是麻烦不断,2018年以来联储证券6款投向上市公司流动性贷款的20.7亿资管产品,因上市公司经营困难本息无法收回而出现爆雷,最终的兑付方案是本金对折收购,不计利息,投资者损失惨重。光大证券和广发证券相继踩雷海外投资项目:光大证券全资子公司因海外项目破产无法按计划退出,计提预计负债14亿后,净利润同比减少96.6%。广发证券全资孙公司的多元策略基金由于外汇剧烈波动,遭受巨额亏损,导致净利润同比下降50%,近乎腰斩。

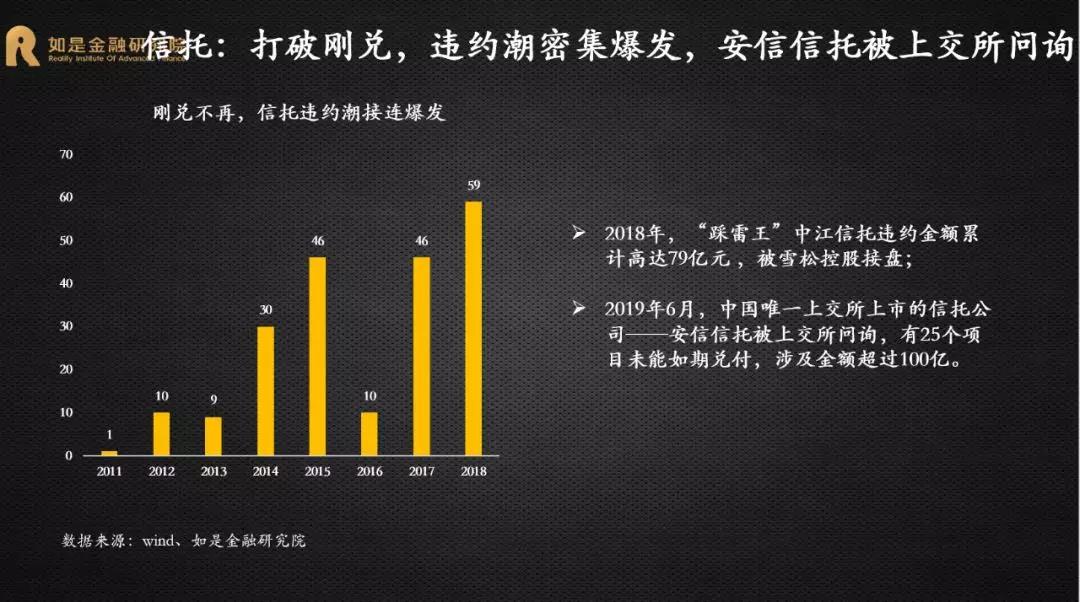

信托:打破刚兑,违约潮密集爆发,安信信托被上交所问询。信托曾经是刚兑的代名词,安全与高收益共舞,但现在似乎也不管用了。随着金融去杠杆的推进,市场环境收紧,地方平台和房地产企业借新还旧的流动性链条无以为继,前期发行的信托产品陆续到期,偿付压力加大,多只信托陷入兑付危机,至今已经有上百个信托项目违约。仅2018年就有77个信托项目违约,但去年12月就有16个,接近2015年全年。2018年“踩雷王”中江信托违约金额累计高达79亿元;2019年6月,中国唯一上交所上市的信托公司——安信信托被上交所问询,有25个项目未能如期兑付,涉及金额超过100亿,信托违约集中爆发。

保险:安邦被接管,安盛保险产品暴跌95%。保险整体相对比较安全,应该是所有金融业态中震荡最小的,除了安邦集团因原董事长涉嫌经济犯罪被接管,1年后被摘牌更名为“大家保险集团”外,国内保险行业相对太平。但境外保险就没有那么幸运了,2019年6月,国际知名保险公司安盛发行的投连险一天之内净值暴跌95%,扣除管理费等费用后,产品净值为负,保险也不再“保险”了。

银行:包商银行因信用风险成为首个被接管的商业银行。相比于其他金融业态,银行的爆雷事件要少了很多,因为在2003-2004年,银行已经经历过一轮资产泡沫,出现过技术性破产,有过切身的感受,所以风控能力、管理流程比较规范。但2019年5月,包商银行因严重信用风险被央行、银保监会接管再次敲响了警钟。

最终的同业负债兑付方案是5000万元以内,全额兑付;5000万元以上的阶梯式兑付,有的仅兑付本金,有的只兑付70%本金。虽然没有直接走破产清算程序,保护了中小投资者利益,但大额仅部分兑付,打破了同业刚兑预期,引导金融体系的风险重新定价,主动释放金融同业积累的风险,算是一种相对温和的出清方式了,可视作金融业的标志性事件。

通过上面各种金融业态的出清情况分析,我们可以大致勾勒出中国金融爆雷全景图,从P2P、信用债、私募、财富管理公司到券商子公司、信托再到银行、保险, 几乎无一幸免。我们看到从非持牌到持牌金融机构,从非上市到上市公司,从小微到龙头,从局部到全局,风险爆雷从过去的星星点点到如今的星火燎原,集中释放,虽不至于出现雷区集中式爆炸,但可以预见挤泡沫进入高峰期,金融出清已经到午时了。

04、资本的变局:

资本市场从“供销社”到“大卖场”

在金融出清的大背景下,估值开始倒灌,资本市场面临着前所未有的挑战。尤其是科创板启动后,从“供销社”转向“大卖场”模式,资本市场迎来大变局,尤其是最近科创板开板的背景下,注册制以及科创板的投资价值值得深入探讨。在金融出清的过程中资本市场的改革也在深化,会呈现出一些新趋势,

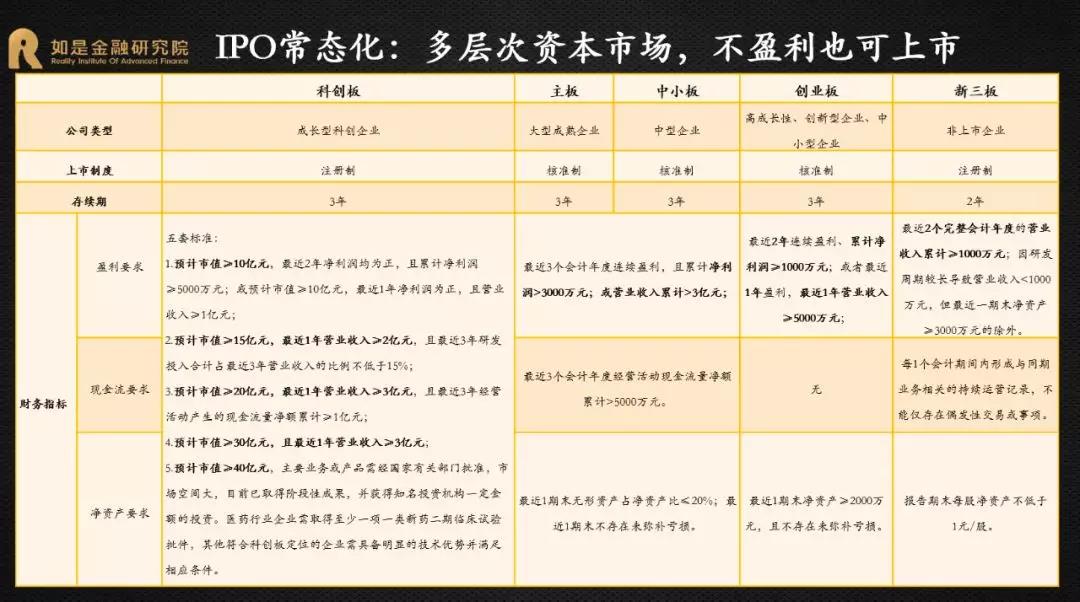

一是IPO常态化。通过完善多层次资本市场,不盈利也可上市,注册制时代上市不再是难事,会对存量市场有一定的推动作用,所以我们看到IPO过会率创两年来新高,开始常态化运行,同时瑕疵企业主动“撤退” ,IPO“堰塞湖”有所缓解。科创板也会倒逼存量市场改革,催生第三家证券交易所,我一直呼吁的“雄交所”正在加速落地。

二是估值国际化。水槽通了,水位就要与国际看齐。从中长期来看,注册制最重要的影响是估值逐渐国际化,因为既然是市场化发行,同时面临境外资金的大量涌入,无论是个股的投资风格还是市场的估值水平,大概要和境外市场同类企业看齐。但这么大的溢价我个人不太理解,有人说不能用传统的眼光看待科创板,有一点道理,但是不完全对。

三是退市常态化。进水放宽了,出水也要跟上。未来科创板上会看到严厉的退市、数量众多的退市。现在有些科创板企业在申报过程中修改上交所的问询问题,我无法理解。还有些上市公司现在造假都不认真,10年前公司造假还是认认真真做得特别复杂,现在有些上市公司造假简单粗暴,缺乏匠人精神,简直是在侮辱监管的智商。

四是投资价值化。击鼓传花终结,资本倒灌。中概股360借壳回归就是一个很好的例子,回归A股后,360股价暴涨,市值从不足100亿美金到超过600亿美金,但很快开始回调,最后在200亿美金左右。资本寒冬会逐渐传导到实体寒冬,前一轮VC/PE投资的企业,不求最好,只求最贵,只要有人接盘就敢投,现在这种情况很难再存在,小米港股上市便遭遇破发。还有很多独角兽变成了“有毒”的毒角兽。很多企业的融资总额已经超过了市值,比如小米、聚美优品、蔚来汽车、优信、趣店、如涵、蘑菇街、51信用卡等。

05、硬核的配置:

不要再做“追风少年”,守住硬核资产

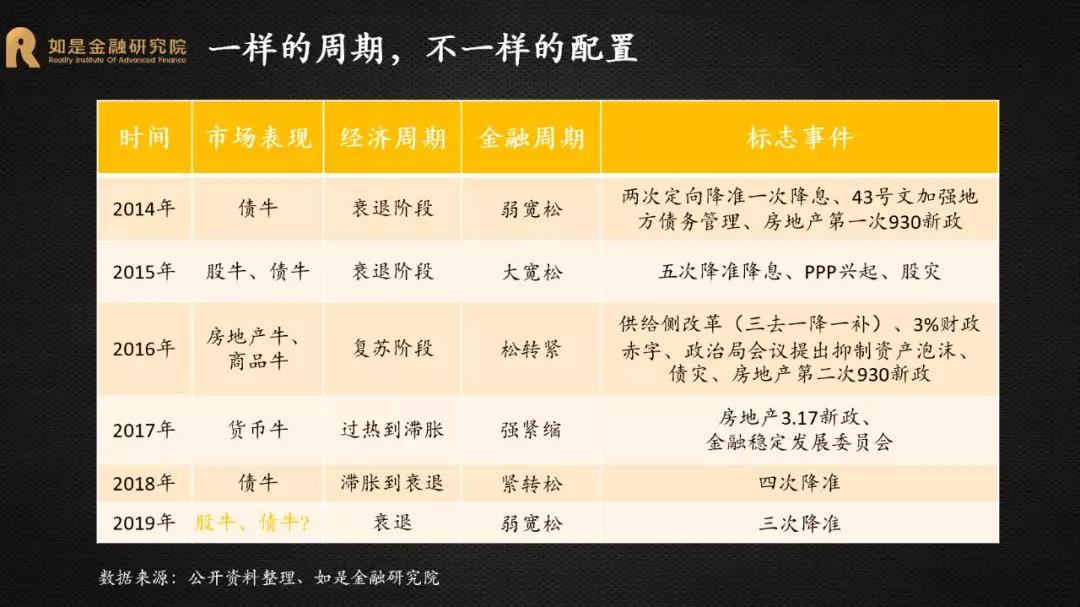

泡沫的出清是大势所趋,过去风来了猪都会飞的场景可能很难再出现。千万别沉迷于过去赚的快钱,现在是一个赚慢钱的时代。存量经济之下资产的厮杀将更加激烈,我们需要把资金配置到最“硬核”的资产上。从2014年到2018年,中国经济经历了一轮完整的经济周期和金融周期,资产表现也呈现明显的轮动规律,每年都有一两个资产处在牛市当中,如2014年的债市,2015年的股市,2016年的楼市,2017年的货币,2018年的债市。

2019年经济出清进入高峰期,也就是出清在午时。同时我们也处于存量时代,分化和集中是大势所趋。头部企业要做大做强,成为细分行业龙头;腰部企业要活下去,因为处在不上不下最难了,上上不去,很容易下来;脚部企业很多会被淘汰,淹没在历史的洪流中。具体表现为头更大了,腰更细了,脚更肿了。

这样的背景下,做企业的,做投资的,都需要长期关注硬核资产。我把硬核资产的特点总结为:稀缺、标准、稳定。稀缺不用说了,稀缺性是硬核资产价值增长的保障,典型代表是北京故宫,不可复制,花钱都买不到。标准化,这个很重要。过去投了很多非标资产,未来投资资产的特点是标准化,因为标准化保证了流动性,非标准化资产流动性差。稳定性,中国的投资终于到了被动式进行价值投资的时候了。

从投资角度来讲,就是选对赛道,构筑坚实的护城河。有两大类赛道值得关注,一是跟中国经济转型升级有关系的,消费仍然很旺盛;另一个就是与科技相关的,潜力巨大。

从行业角度来讲,就是要成为细分行业的龙头,强者恒强。行业集中度越来越高,无论什么行业,最后伟大都是熬出来的,就看谁从腰部熬到了头部,成为龙头老大,或是隐形冠军。

从二级市场角度来讲,分化是注册制的必然结果,首选优质龙头。现在科创板股票数量还比较稀缺,有些股涨势惊人,我估计再过一段时间开始有涨有跌。股票市场优质龙头股的表现肯定大大强于过去泡沫化的资产。未来,未来分化是必然的,如果出现港股化的情况,我觉得是好事情。

从债券投资角度来讲,融资条件缓解,高评级才是硬道理。现在低等级的债券市场不是特别好的投资标的,未来发现主体的信用等级越高,评级越高本身就是一个硬核资产。和以前专门投垃圾债不一样了,低评级的风险太大。

从地产角度来讲,城市分化越来越严重,房价分化也越来越严重。核心城市泡沫回潮,非核心城市泡沫回调。人口集中、产业发达、公共资源优势明显的核心城市房价更有支撑,是比较好的投资选择。

从商品角度来讲,避险为上,黄金的“黄金时期”到来。新一轮全球货币宽松正在开启,中国进入非典型宽松期,虽然不会像2009、2012、2014年这三轮大宽松,中国货币政策会有更大的宽松空间。黄金是重要的避险资产,经济衰退或危机爆发对黄金产生利好,同时国际黄金又是由美元定价的,美元贬值一般对应黄金价格上涨。这种情况之下,黄金可能会迎来久违不错的投资机会。

总结一下,无论是今年下半年还是未来相当长的一段时间里面,全球经济衰退,全球会进入一个非典型宽松的局面,这种局面和以往面对的情况有非常大的不同,一方面金融风险在释放,另一方面逆向宽松。从国际市场投资来讲,黄金的机会相对确定。从国内情况来看,注册制推行后,优质龙头股票可能表现肯定大大强于过去泡沫化的资产。也就是说,无论是今年下半年还是未来相当长的一段时间里面,投资的机会、投资的方式相对比较简单,就是买好东西,买硬核资产,不要买坏东西。同时做企业也好,做投资也好,要有佛系的精神,投资也行,不投也行,要保持清醒的头脑和平常心,敢于放弃。

gkzb@hotmail.com

gkzb@hotmail.com www.gkzbgroup.com

www.gkzbgroup.com 厦门市思明区鹭江街道96号钻石海岸B栋30层

厦门市思明区鹭江街道96号钻石海岸B栋30层